퇴직연금 수령을 앞두고 연금계좌를 이전하고 싶을 때

글 : 오은미 / 미래에셋투자와연금센터 지식콘텐츠팀 팀장 2024-12-09

정년퇴직을 앞둔 김진아 씨(59세)는 연금을 어떻게 수령해야 할지 고민이다. 연말정산 때 세액공제를 받으려고 가입한 연금저축계좌가 2개나 있고, 이전 직장에서 이직할 때 퇴직급여를 이체해둔 IRP계좌도 있다. 김씨는 연금저축과 IRP에 흩어진 적립금을 한곳에 모아 연금으로 수령하고 싶은데, 가능할까?

CHECK POINT 1 연금계좌 이전이 가능한지 여부를 확인한다

금융회사 간 연금계좌를 이전하는 경우의 수는 크게 3가지가 있다. 첫째, IRP 적립금을 다른 IRP계좌로 옮길 수 있다. 둘째, 연금저축 적립금을 다른 연금저축계좌로 이전할 수도 있다. 셋째, 연금저축과 IRP 계좌 상호간에 적립금을 이전하는 것도 생각해볼 수 있다.

연금저축에서 연금저축으로, IRP에서 IRP로 적립금을 이전하는 경우에는 별다른 제한 없이 가능하다. 다만 2013년 3월 1일 이후에 개설한 연금저축과 IRP 적립금을 그 전에 개설한 연금저축과 IRP 계좌로 올길 수는 없다. 반면, 계좌 개설일이 2013년 3월 1일 이전인 연금저축과 IRP 계좌에서 이후에 개설한 계좌로 적립금을 옮길 수는 있다.

연금 개시 여부도 확인해야 한다. 아직 연금을 개시하지 않은 연금저축과 IRP 계좌 적립금을 이미 연금을 개시한 계좌로 옮길 수는 없다. 연금을 개시한 연금저축과 IRP 계좌 적립금을 아직 연금을 개시하는 않은 계좌로 옮기는 것은 가능하다. 금융회사에 따라 이전을 받아주지 않는 곳도 있어 사전에 확인해봐야 한다.

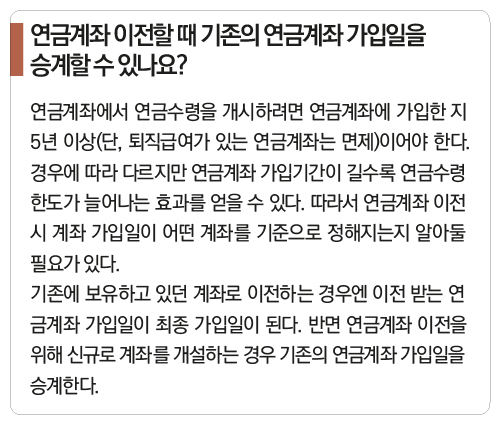

마지막으로 연금저축과 IRP 계좌 상호간에 적립금을 이전하려면, 가입자가 연금수급 요건을 갖춰야 한다. 연금저축과 IRP 계좌에서 연금을 개시하려면 가입자가 55세 이상이어야 한다. 연금저축과 IRP 계좌를 개설하고 5년이 지나야 한다. 다만 퇴직급여를 이체한 연금저축과 IRP 계좌는 가입기간과 무관하게 이전할 수 있다.

CHECK POINT 2 연금계좌를 몇 개로 통합할지 정한다

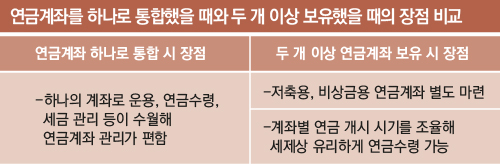

연금계좌 이전은 전액 이전이 전제다. 즉, 여러 연금계좌를 하나 또는 일부 계좌로 통합하는 것은 가능하지만, 하나의 연금계좌 자금을 여러 계좌로 나누는 것은 불가능하다. 따라서 연금수령을 앞두고 향후 연금계좌를 몇 개로 관리할지에 대한 판단이 필요하다. 가입자의 상황이나 필요에 따라 연금계좌를 하나로 통합하는 것이 유리할 수도 있고, 여러 개로 관리하는 것이 유리할 수도 있다.

우선 연금계좌를 하나로 통합할 경우 가장 큰 장점은 관리가 편하다는 점이다. 연금계좌의 세제혜택 부여 기준에는 연간 연금수령을 할 수 있는 한도 금액이 있는데, 이러한 연금수령한도는 각 계좌의 평가액 기준으로 결정된다. 따라서 연금계좌마다 잔고가 다른 경우 계좌별로 연금수령한도에 맞춰 연금수령액을 조절해야 하는 번거로움이 생긴다. 또 퇴직급여나 세액공제를 받으며 저축한 자금 등 재원별로 과세체계가 다른데 이를 일일이 고려할 필요도 없다.

반면 연금계좌를 2개 이상 유지하는 것이 유리한 경우도 있다. 가령 연금 개시한 연금계좌에는 저축이 불가하기 때문에 연금 개시 후에도 저축을 이어가려면 2개 이상의 연금계좌가 필요하다. 비상금이 필요한 경우를 대비해 연금계좌를 여러 개 둘 수도 있다. IRP는 법에서 정한 사유가 아니면 중도인출이 불가능한데, 그럼에도 급하게 목돈이 필요한 경우엔 IRP의 세제혜택을 포기하고 전액 해지해야 할 수 있다. 이를 염두에 둔다면, IRP를 하나 이상 보유하거나 중도인출이 가능한 연금저축을 별도로 보유할 수 있다.

절세혜택을 더 많이 받기 위해 연금의 재원별로 계좌를 2개 이상 나눌 수도 있다. 퇴직급여를 연금으로 수령할 때 출금액에 대한 세율은 수령 연차 10년까지는 퇴직소득세율의 70%, 11년부터는 60%다. 세액공제 받으며 저축한 자금을 연금수령 할 때의 세율은 가입자 연령별로 3.3~5.5%다. 본인의 퇴직소득세율과 연금수령 연령·금액·기간이 어떻게 되느냐에 따라 연금계좌를 퇴직급여가 있는 계좌와 세액공제 받은 저축금이 있는 계좌로 나누어 동시에 개시하는 것이 과세체계상 유리할 수 있다.

CHECK POINT 3 이전할 연금계좌 유형과 금융회사를 정한다

다음은 어떤 유형의 연금계좌로 또는 어떤 금융회사로 이전할지를 결정해야 한다. 각 계좌 유형별, 금융회사별로 운용 가능한 상품의 종류, 설정 가능한 연금수령 방식 등을 비교해 가장 본인에게 적합한 쪽을 택하면 된다. 관련 내용은 14p의 ‘퇴직급여를 연금저축에 이체할까, IRP로 옮길까?’ 기사를 참조하면 된다.

CHECK POINT 4 현물이전이 가능한지 확인한다

마지막으로 연금을 이전할 차례다. IRP 간 이전 때는 보유상품 그대로 이전하는 실물이전이 가능하다. 단, 모든 경우에 가능한 것은 아니기 때문에 실물이전 가능 조건 및 제약사항을 확인해야 한다. 관련 내용은 20p 기사에서 자세히 확인할 수 있다.

반면 연금저축 간, IRP와 연금저축 간 이전하는 경우에는 실물이전이 불가능하다. 실물이전이 불가능한 경우, 보유 상품의 중도해지·환매에 따른 불이익, 현금화에 소요되는 기간 등에 유의해 의사결정을 해야 한다.

[퇴직연금 실물이전 제도 본격 시행, 퇴직연금을 옮겨야 할 결정적 순간 5]

① DC형 퇴직연금 가입자가 금융회사를 갈아타고 싶을 때

③ 임금피크 시행으로 DB형 퇴직연금을 DC형으로 옮길 때

오은미 미래에셋투자와연금센터 지식콘텐츠팀 팀장