퇴직금을 IRP에 이체하고 연금으로 수령하면 어떤 혜택이 있나요?

글 : 미래에셋투자와연금센터 2024-02-03

올해 예순인 이광복 씨는 다음 달에 정년퇴직을 앞두고 있다. 이 씨는 퇴직금으로 2억 원 정도를 받을 수 있는데, 이를 일시에 현금으로 수령하면 퇴직소득세로 2,000만 원을 납부해야 한다고 한다. 퇴직소득세 부담이 생각했던 것보다 커서 일시금 대신 연금으로 수령할까 한다. 이 씨가 퇴직금을 IRP에 이체하고 연금으로 수령하면 퇴직소득세를 얼마나 절감할 수 있을까?

이광복 씨처럼 55세 이후에 퇴직하는 근로자는 퇴직급여를 일시에 현금으로 수령할 수도 있고, IRP에 이체한 다음 연금으로 받을 수도 있다. 현금 수령을 선택하면 퇴직소득세를 먼저 납부하고 남은 금액만 받는다. 하지만 퇴직급여를 IRP로 이체하는 경우에는 당장 퇴직소득세를 내지 않아도 된다. 세금은 IRP에서 연금을 수령할 때 납부하면 되는데, 이때는 낮은 세율의 연금소득세를 납부하게 된다.

퇴직급여를 연금으로 수령하면 세금을 얼마나 감면받나?

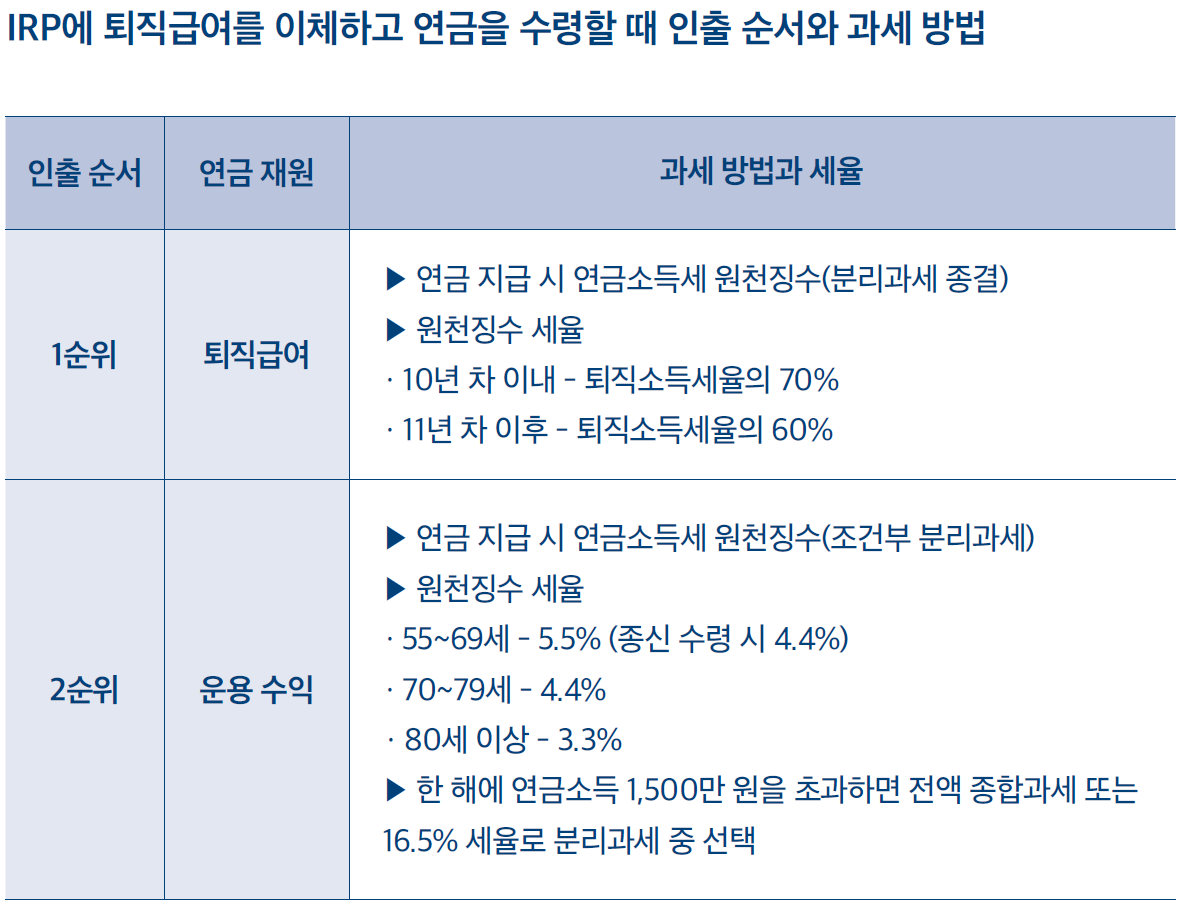

IRP로 이체한 퇴직급여는 55세 이후에 연금으로 수령할 수 있다. 이때는 낮은 세율의 연금소득세가 부과된다. 연금소득세율은 연금수령 연차에 따라 다르게 적용된다. 연금 개시 후 10년 차까지는 퇴직소득세율의 70%, 11년 차부터는 퇴직소득세율의 60%에 해당하는 세율로 연금소득세를 과세한다.

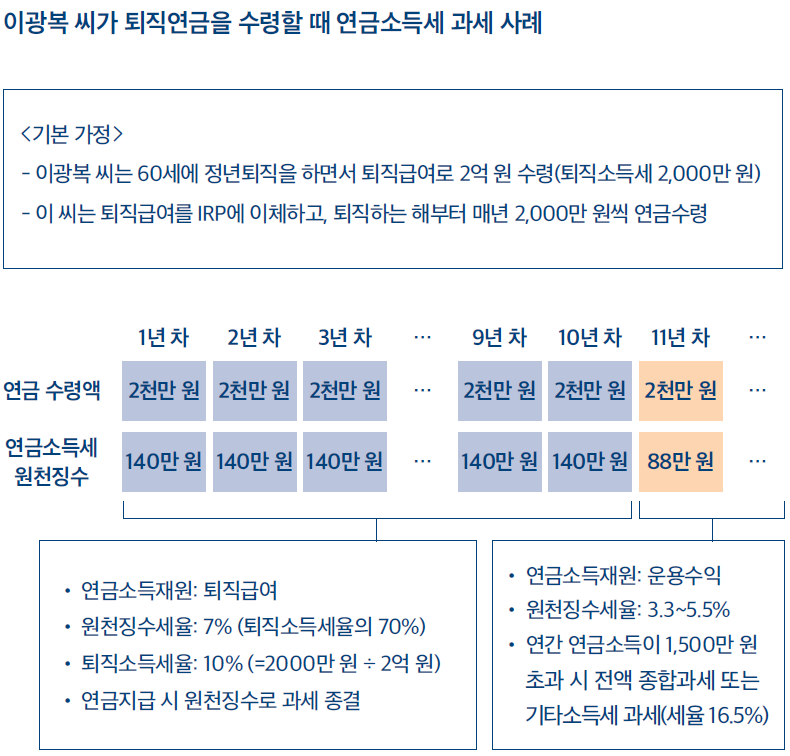

이해를 돕기 위해 이광복 씨(60세)를 예로 들어보자. 이 씨가 다음 달에 퇴직하면서 퇴직급여 2억 원을 IRP에 이체하고, 매년 2,000만 원씩 연금을 수령한다고 해보자. IRP에서 연금을 개시하면 처음에는 퇴직급여 원금이 먼저 인출되고, 그다음에는 퇴직급여 원금을 인출하는 동안 운용하여 얻은 수익이 인출된다. 이 씨의 경우 퇴직급여 원금이 2억 원이고 한 해에 2,000만 원씩 연금을 수령하면 처음 10년 동안에는 퇴직급여를 연금으로 인출하고, 11년 차부터는 운용 수익을 연금으로 수령하게 된다.

먼저 퇴직급여를 재원으로 한 연금소득에 부과되는 세금부터 살펴보자. 우선 이 씨의 퇴직소득세율부터 계산해 보자. 만약 이 씨의 퇴직급여 2억 원에 대한 퇴직소득세가 2,000만 원이라면 퇴직소득세율은 10%이다. 따라서 연금 개시 후 10년 동안은 연금소득세 명목으로 연금수령액의 7%(퇴직소득세율 10%의 70%)가 부과된다. 이 씨가 연금으로 한 해에 2,000만 원을 수령할 때마다 140만 원의 연금소득세를 납부하게 된다.

즉 퇴직급여가 2억 원이므로 이 씨는 매년 2,000만 원씩 10년 동안 연금을 수령하면서 총 1,400만 원의 연금소득세를 납부하게 된다. 퇴직급여를 일시에 현금으로 수령했을 때 퇴직소득세로 2,000만 원을 납부해야 했던 것과 비교하면 세금을 600만 원이나 절약한 셈이다.

연금수령 기간을 늘리면 세금을 좀 더 절약할 수 있다. 11년 차 이후에는 퇴직소득세율의 60%에 해당하는 세율로 연금소득세가 부과되기 때문이다. 이 씨가 퇴직급여 2억 원을 IRP에 이체하고 매년 1,000만 원씩 연금을 수령한다고 해보자. 이 경우 10년 차까지는 7%, 11년 차부터는 6% 세율의 연금소득세가 부과된다.

운용 수익에는 어떤 세금이 얼마나 부과되나?

퇴직급여를 일시에 현금으로 수령해 정기예금에 예치했다고 해보자. 이때 예금에서 이자가 발생하면 15.4%(지방소득세 포함, 이하 동일) 세율의 이자소득세가 부과된다. 하지만 IRP에서 발생한 운용 수익을 연금으로 수령하는 경우에는 상대적으로 낮은 세율(3.3~5.5%)의 연금소득세가 부과된다.

연금소득세율은 연금수령 방법과 수령 당시 나이에 따라 다르다. 연금 수급자가 55세 이상 70세 미만이면 5.5%, 70세 이상 80세 미만이면 4.4%, 80세 이상이면 3.3%의 세율로 과세한다. 종신형 연금을 수령하면 55세 이상 70세 미만일 때도 4.4%의 세율을 적용한다.

올해 예순인 이광복 씨가 퇴직급여 2억 원을 IRP에 이체하고 매년 2,000만 원씩 연금을 수령한다고 해보자. 이 경우 10년 차까지는 퇴직급여 원금을 재원으로 연금이 지급되고, 11년 차부터는 10년 동안 퇴직급여를 운용해 얻은 수익을 재원으로 해서 연금을 수령하게 된다. 11년 차가 되면 이 씨의 나이는 70세다. 따라서 금융회사는 이 씨에게 연금을 지급하면서 4.4% 세율로 세금을 원천징수 한다. 연금액이 2,000만 원이면 금융회사는 그중 88만 원을 세금으로 원천징수 한다.

한 해에 연금을 1,500만 원 넘게 받으면 종합과세를 하지 않나?

IRP에서 수령하는 연금이 한 해에 1,500만 원을 넘는 경우, 해당 연금소득을 전부 다른 소득과 합산해 종합과세 한다고 알고 있는 사람이 많다. 하지만 반드시 그렇지는 않다. 퇴직급여를 재원으로 한 연금소득은 그 크기가 아무리 크더라도 다른 소득과 합산하지 않고 분리과세 한다. 하지만 운용 수익을 재원으로 한 연금소득이 1,500만 원이 넘는 경우에는 해당 연금소득을 전부 다른 소득과 합산해 종합과세 한다. 다만 이때도 연금 수급자가 희망하면 16.5%의 세율로 분리과세 납부할 수 있다.

앞서 이광복 씨 사례로 돌아가보자. 이 씨는 퇴직급여 2억 원을 IRP에 이체하고 매년 2,000만 원씩 연금을 수령한다고 했다. 이 경우 처음 10년 동안은 퇴직급여를 재원으로 연금을 수령한다. 따라서 금융회사는 퇴직소득세율(10%)의 70%에 해당하는 7% 세율로 연금소득세를 원천징수 한다. 그리고 이것으로 과세는 종결된다.

그런데 11년 차부터는 퇴직급여를 운용해 얻은 수익을 재원으로 연금을 수령하게 된다. 11년 차에 이 씨 나이는 70세다. 금융회사는 이 씨에게 2,000만 원의 연금을 지급하면서 88만 원(세율 4.4%)의 세금을 원천징수 할 것이다. 하지만 이것으로 과세가 끝난 것은 아니다. 운용 수익을 재원으로 한 연금소득이 1,500만 원을 넘기 때문에 이 씨는 이듬해 5월에 해당 연금소득 2,000만 원을 전부 다른 소득과 합산해 종합과세 하거나, 16.5%의 세율로 분리과세 해야 한다.

종합과세를 피하기 위해 분리과세를 선택하더라도 1,500만 원 이하 인출 시 적용되는 세율(3.3~5.5%)에 비해 세 부담이 늘어나는 것은 피할 수 없다. 따라서 이때 운용수익을 재원으로 연금을 수령하기 시작하는 11년 차부터 한 해에 연금소득이 1,500만 원을 넘지 않도록 조정해야 한다. 일부 금융회사에서는 퇴직급여가 전부 소진되는 때에 해당 사실을 IRP 가입자에게 알려 연금수령액을 조정할 수 있도록 안내하고 있다.

참고로 연간 인출 금액이 1,500만 원을 초과하면 종합과세 대상이 되는 연금소득의 재원에는 운용 수익뿐 아니라 세액공제를 받고 저축한 금액도 포함된다.